事業承継を考えた際に、「M&A」という選択肢が出てくるかと思いますが、実際に事業承継とM&Aの具体的な違いは何なのかと疑問に感じていませんか?

この問いは、引退や次世代への橋渡しを考える経営者が最初に直面するテーマです。

事業承継とM&Aの違いを正しく理解できると、会社・家族・従業員にとって最善の道が見えてきます。

本記事では、事業承継とM&Aの違いやそれぞれのメリット・デメリット、選び方のポイントや実務上の課題までを徹底的に解説します。

数字や事例も交えつつ、今日から意思決定を進められる実践的な視点をお届けするので、ぜひ参考にしてください。

目次

この記事を監修した弁護士

西田 幸広 法律事務所Si-Law代表

弁護士・法律事務所Si-Law/(株)TORUTE代表・西田幸広 熊本県を中心に企業顧問70社、月間取扱160件以上(2025年8月時点)。登録3,600社・20超業種を支援し、M&A・事業承継を強みとする。弁護士・司法書士・社労士・土地家屋調査士の資格保有。YouTubeやメルマガで実務解説・監修/寄稿多数。LINE登録特典で「事業承継まるわかりマニュアル」提供。

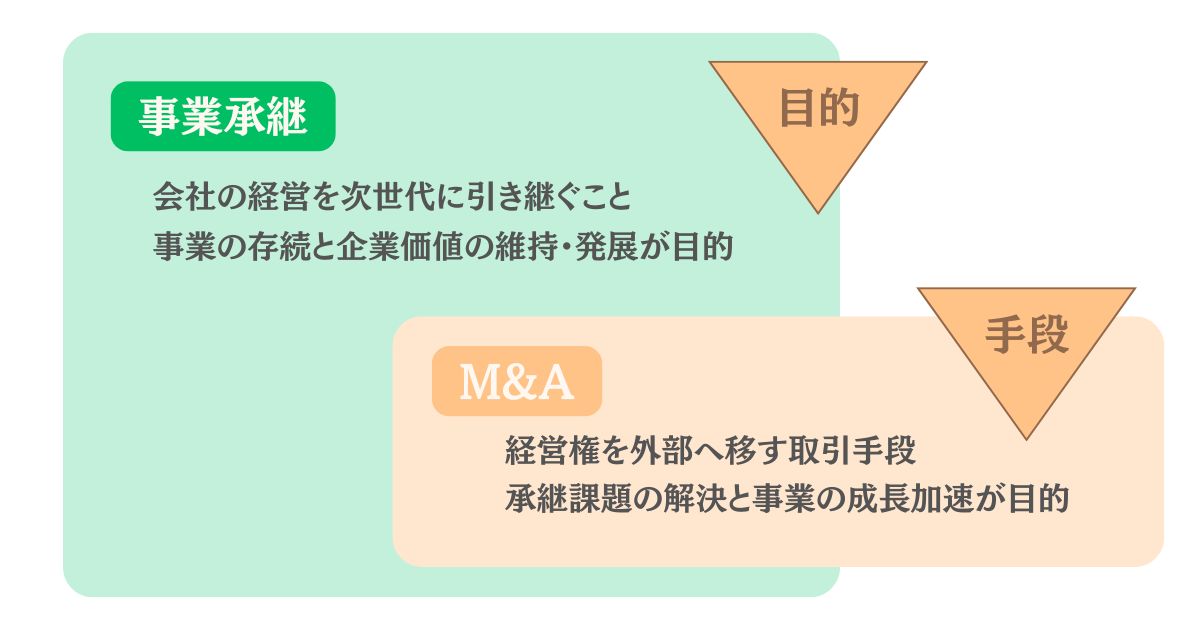

事業承継とM&Aの違いとは

事業承継とは、会社の経営を次世代に引き継ぐ総称で、親族内承継・従業員承継・第三者承継(M&A)を含みます。

対してM&Aは、株式や事業の売買・統合を通じて経営権を外部へ移す取引手段です。

つまり、事業承継は誰に・どう引き継ぐのかという目的であり、M&Aはそのための主要な方法のひとつという関係です。

近年は親族内だけでなく、従業員などへの第三者承継も増え、早期の準備と段階的ステップが重視されています。

ここでは事業承継とM&Aの目的、引き継ぎ相手と引き継ぎ対象について、詳しく解説していきます。

目的の違い

事業承継の目的は、事業の存続と企業価値の維持・発展です。

理念・技術・取引関係・雇用など「目に見えない資産」を守り、地域や顧客への提供価値を途切れさせないことが核にあります。

一方M&Aの目的は、承継課題の解決に加え、買い手の経営資源を取り込み成長を加速することです。

例えば販路・人材・資本・ITなどを一気に獲得し、単独では届かない成長曲線に乗せることができます。

引き継ぎ相手の違い

事業承継の相手は、以下の大きくは3つに分かれます。

- 親族(子・配偶者等)

- 社内(役員・従業員)

- 外部

ここでいう外部への承継の主要手段がM&Aであり、株式や事業を同業・周辺業種・投資家といった第三者へ譲り、経営権を引き継ぐ手段です。

つまり、事業承継は「相手の選択肢の総称」であり、M&Aは「外部に引き継ぐ具体策」という関係になります。

親族・社内承継は、理念・社風・技能の連続性に強みがあります。

一方でM&Aは、資金・販路・人材など外部資源を取り込むことが可能です。

後継者不在の課題がある企業は出口戦略の検討手段として三類型を並行検討し、早期に事業承継・引継ぎ支援センター等の公的窓口で選択肢と進め方を確認すると良いでしょう。

引き継ぎ対象の違い

事業承継で引き継ぐ対象は、株式(経営権)・事業(事業譲渡)・会社分割等の組織再編・無形資産(ブランド、ノウハウ、取引関係、人材)まで多岐におよびます。

親族内や従業員承継では、株式の承継設計(評価・納税資金・議決権配分)が中心になりやすいです。

対してM&Aでは、株式譲渡(会社ごと引継ぐ)か事業譲渡(選択した事業だけ引継ぐ)かの構造設計が焦点になります。

どちらにしても現状把握・方針策定・磨き上げ・承継実行・統合という流れが推奨され、早期に棚卸しを始めるほど選択肢が広がります。

事業承継型M&Aとは?

事業承継型M&Aは、事業承継という目的でおこなうM&Aです。

ここまでで解説した手段としての「M&A」と同じ意味合いを持つため、別物ではありません。

後継者不在の企業が、同業・周辺業種・投資家など第三者に対し、株式譲渡や事業譲渡等で経営権を引き継いでもらいます。

最大の特徴は「会社の存続を前提にした取引」で、雇用・取引・ブランド(地域貢献)の継続を条件に設計します。

進め方は、国のガイドラインと「M&A支援機関登録制度」に基づくものです。

具体的には、仲介手数料の考え方や利益相反への配慮、重要事項の書面説明などのルールが定められており、取引の透明性が担保されます。

参考:中小企業庁|事業承継ガイドライン

参考:中小企業庁|M&A支援機関登録制度

さらに補助金や金融支援を活用することで、準備・契約・PMI(統合)までに発生する費用の一部を賄うことも可能です。

それにより資金の負担を抑え、計画どおりにスムーズな引き継ぎを進められます。

M&Aと事業提携の違いは?

資本提携や業務提携などの事業提携は、独立性を保ちながら協力関係を結ぶ枠組みです。

販路共有や共同開発など、部分的な連携と考えると良いでしょう。

一方、M&Aは経営権の移転や統合をともない、ガバナンス・人事・会計などを含めた全社的な統合が前提になります。

提携は「試して深める」柔軟さ、M&Aは「速く深く変える」即効性が強みです。

後継者問題の解決や創業者利益の確保、雇用の維持と成長投資を同時に実現したいなら、事業承継型M&Aの検討余地が大きくなります。

事業承継の例

ここでは、実際におこなわれた事業承継の具体例をご紹介します。

【親から子への親族内承継】

静岡・河津町でわさびを生産する株式会社金指は、個人事業から法人成りを実施したうえで親族内承継をおこなったそうです。

商工会と事業承継・引継ぎ支援センターが連携し、税理士や外部専門家とともに「どのタイミングで誰が何をするか」を事業承継計画として見える化。

結果、理念や地域との関係を保ちつつ、承継後の拡大・雇用も見据えた体制づくりに成功しています。

【従業員承継(MBO/EBO)】

札幌の株式会社ルート企画設計は、先代急逝後に親族の後継意向がなく、従業員によるMBOで承継したそうです。

MBO(Management Buyout)とは、現在会社を動かしている経営陣が、現オーナーから株式を買い取り、自分たちで経営権を引き継ぐ方法。

センターが株価評価や経営承継円滑化法の認定取得を支援し、日本政策金融公庫と北洋銀行の協調融資で2023年12月26日に株式譲渡契約を締結しました。

約7年の計画で、持続可能な承継を進める道筋を描いています。

現場を知る一級建築士が社長に就き、技術と取引関係の連続性を確保した好例です。

M&Aの例

長崎で創業300年以上を誇る雲仙湯元ホテルは、後継者不在を背景に、センターの支援で県内の成長企業メモリードに株式譲渡しました。

条件は、以下のような内容です。

- 全従業員の雇用

- 全取引先の継続

- 屋号の維持

- 県内企業への承継

2018年5月に基本合意、同年8月に株式譲渡契約を締結し、PMIではロビー改装や販売ネットワーク活用などで収益改善を図りました。

地域資源を守りながら企業の経営力で再成長を狙う、事業承継型M&Aの典型です。

事業承継かM&Aかを選ぶポイント

事業承継かM&Aかを選ぶ判断軸は、大きく分けて以下のポイントをチェックするのがおすすめです。

- 後継者候補の有無と意向

- 経営者の目的と価値観

- 会社の特性と市場環境

理念継続や家業性を重んじるのであれば親族・従業員承継、成長投資とスピード重視ならM&Aが有力と言えるでしょう。

さらに、財務体質・収益性・競争力・地域性を踏まえ、ガイドラインの枠組みに沿って選択肢を具体化します。

後継者候補の有無と意向

最優先は、「誰が本当に継ぐ意思を持つか」の確認です。

親族・従業員の候補者がいても、資金・権限移譲・家族間調整でつまずくことは多いものです。

候補者の意思が曖昧なら、時間を味方につけて第三者承継(M&A)も並行検討するようにしてください。

権限委譲や外部研修などの候補者の育成計画と、候補者不在時の代替シナリオを同時に用意しておくとリスクが大きく減ります。

経営者の目的と価値観

経営者自身が「何を守り・何を変えたいか」を明確にすることも重要です。

例えば、屋号・職人技・顧客との約束は守りたい一方で、新工場やDXで攻めたいなど、価値観の整理が今後の選択を決めます。

退職後も相談役や役員として関与していきたいのか、それとも完全リタイアしたいのかなど、退任後の関与度も整理しておいてください。

創業者利益の確保や家族の生活設計なども含めて、優先順位の数値化をしていきます。

M&Aを選択する場合であっても、雇用維持・ブランド継続を条件に入れる契約設計が可能です。

会社の特性と市場環境

製品寿命・参入障壁・地域密着度・人材依存度・生産規模拡大による効率化など、事業の構造で向き不向きは変わります。

ニッチ高収益で買い手が多いならM&Aが優位であり、地域密着で技能伝承が肝なら従業員承継が機能しやすいです。

中小企業白書では、第三者承継の有用性も指摘しており、自社の選ばれる理由(USP)を磨くことが承継の選択肢を広げます。

M&Aによる事業承継のメリット

M&Aは後継者問題の解決に加え、買い手の資源をてこに成長加速を狙える手段です。

そのなかでも、以下のようなメリットがあります。

- 事業継承先の幅を拡大し後継者問題を解決できる

- 従業員の雇用を守ることができる

- 事業を存続しさらなる発展が期待できる

- 創業者利益を確保できる

- 廃業コストを回避できる

ここではそれぞれのメリットについて、詳しく解説していきます。

事業継承先の幅を拡大し後継者問題を解決できる

M&Aによる事業承継では、後継者が親族・従業員に限定されないため、全国の買い手候補を探索することが可能です。

買い手は、自社に足りない販路・人材・資本を補ってくれる相手を探すとよいでしょう。

例えば「あなたの技術や地域ブランド」に、買い手の全国販売網や採用・投資力が重なると、単独では届かなかった顧客にまで一気に広がり、売上や収益の伸びの加速を期待できます。

地域の事業承継・引継ぎ支援センターや登録支援機関を活用すれば、信頼できる候補と出会う確率も上がります。

従業員の雇用を守ることができる

M&Aは雇用維持を重要条件として、交渉に織り込むことができます。

買い手は即戦力の人材や技能を評価しており、逆に離職は価値毀損につながるため、処遇改善・評価制度の整備が同時に進む例も少なくありません。

面談等をおこない契約書の表現に雇用配慮条項や一定期間の処遇維持を盛り込むと、安心感が一段と高まります。

事業を存続しさらなる発展が期待できる

また、買い手の設備投資・IT・人材育成を取り込めるため、単独では難しい新規開拓・品質向上を短期間で実現しやすくなります。

PMI(経営統合)で会計・購買・営業の仕組みを統合し、コスト最適化と売上拡大を同時に狙えるのもメリットです。

ブランド・技術・顧客という無形資産を活かしきる統合計画が鍵になると言えるでしょう。

創業者利益を確保できる

さらにM&Aでは、株式・事業の対価を受け取ることで創業者利益を確保し、個人保証リスクの縮減・相続設計の平準化が図れます。

対価の一部をアーンアウト(特定の目標を達成した場合、買手企業が売手企業に対して予め合意した買収対価の一部を支払うこととする規定)や役員継続報酬にする設計が可能なこともメリットです。

退任後の生活設計に加え、家族間の公平性や納得感を高められます。

廃業コストを回避できる

廃業時は在庫処分・解約・原状回復・離職対応など見えにくいコストが重くのしかかります。

M&Aで事業を継続できれば、これらの費用・地域雇用への影響を抑えることが可能です。

公的支援や金融支援と組み合わせれば、円滑な引継ぎがさらに現実的になります。

M&Aによる事業承継のデメリット

一方で、M&Aは時間・コスト・情報管理の負担があり、期待値調整やPMI失敗リスクも現実です。

売却条件が強すぎると候補が絞られ、弱すぎると譲渡後の齟齬が増えることも考えられます。

それらを含めたM&Aによる事業承継のデメリットとしては、以下の内容が挙げられます。

- 長い時間がかかる場合がある

- 期待どおりに売却ができない可能性がある

- 取引先や従業員の理解が必要になる

- 交渉過程で情報漏洩する場合がある

- 経営統合(PMI)失敗のリスクがある

- 自力で適切な相手を探すのは難しい

重要なのは、早期準備で磨き上げをおこない、登録制度に準拠した支援機関と公的補助を適切に活用して、デメリットを設計で抑え込むことです。

それぞれについて詳しく解説します。

長い時間がかかる場合がある

M&Aによる事業承継は、以下のような手順を踏む必要があります。

- 相手探索

- 打診

- 秘密保持(NDA)

- 基本合意(LOI)

- DD(デューデリジェンス=詳細調査)

- 最終契約

- PMI(統合)

このように、M&Aは専門性が高く、工程も多岐におよびます。

想定以上に時間が延びる原因は、資料や説明、論点整理といった準備不足と意思決定の停滞が主になります。

早めに財務・人事・法務の整理を進め、基本合意の条件管理で無駄な往復を減らすように心がけましょう。

期待どおりに売却ができない可能性がある

M&Aの売却価格は、将来生み出す利益(キャッシュフロー)、事業の業績や成長性、買い手との相乗効果で決まります。

市場が逆風、特定顧客や社長個人への依存、口約束の取引が多いなどの要因があると評価は下振れし、希望額通りに取引をおこなうことは難易度があがります。

対策としては、以下のような内容があります。

- 候補先を複数に広げて競争性を確保する

- 粗利改善・在庫適正化・解約条項や価格改定の見直し・キーパーソンの雇用維持などの「磨き上げ」で利益と再現性を高める

- 中期計画やKPIなどの根拠資料を整え、納得できる価格帯を数字で示す

価格の乖離が残る場合は、最終合意の段階において、アーンアウト条項を活用し譲渡対価の支払い条件を規定することも可能です。

取引先や従業員の理解が必要になる

M&Aでは、従業員と取引先の納得を得られるかが成否を左右するとも言えます。

「誰に・いつ・何を・どの順番で伝えるか」が重要です。

社内にはまず雇用・処遇・役割・勤務地・評価の変化有無を、社外には品質・納期・価格・窓口・契約継続を明確に示します。

開示はキーパーソンを先行したあとに全体の順で、売り手・買い手連名のメッセージとFAQ(書面)を用意します。

さらに雇用維持・品質保証などの安心材料を契約条項として入れ、その旨を説明すると不安な点に対策を講じることができます。

必要に応じて事業承継の専門家の同席で説明の信頼性を補強するようにしてください。

交渉過程で情報漏洩する場合がある

M&Aの打診からDD(詳細調査)では、顧客名・価格条件・図面や製法などの機密が動きます。

NDA(秘密保持契約)を結んだうえで、

- 段階開示(最初は概略→合意後に詳細)

- データルーム管理(閲覧のみ・持ち出し不可・ログ監査・ウォーターマーク(不正コピーや改ざん防止のための「透かし」))

- 権限最小化(見せる人と範囲を限定)

を徹底すれば、漏洩リスクは下げられます。

登録制度の行動指針に沿った運用を選ぶと安心です。

経営統合(PMI)失敗のリスクがある

M&Aの成果は、PMI(経営統合)の出来で決まります。

つまずく原因は、文化の違い・KPIのズレ・キーパーソン離職。

対策としては、100日計画で意思決定ルール、人事・評価、会計・IT、営業プロセスを早期に揃え、同時にタウンホールや1on1で不安を解消することです。

キーパーソンには残留インセンティブを設け、離職と混乱を防ぐよう対策をおこなうことも重要です。

自力で適切な相手を探すのは難しい

M&Aでは、自前の人脈だけだと候補が偏り、条件比較や守秘の面でも限界があります。

まず事業承継・引継ぎ支援センターで方向性を整理し、M&A支援機関登録制度に準拠したFAや仲介を選定するのがおすすめです。

手数料や利益相反方針が明確で、公的補助を受けるための支援を受けることも可能です。

M&Aによる事業承継をおこなう場合の課題は?

M&Aによる事業承継をおこなう場合の課題には、以下の4つがあります。

- 適切なアドバイザーの選定と連携

- 自社価値の客観的評価と適正価格の設定

- 従業員への説明と円滑な引き継ぎ

- 経営者自身の精神的負担

早めの準備でリスクは小さくできます。

特に、事前に資料整備と方針を固めておくほど、交渉もPMIも短期間で進み、条件面の選択肢が広がります。

適切なアドバイザーの選定と連携

まず、報酬体系・利益相反方針・支援範囲(相手探索〜PMIまで)を書面で確認できる先を候補の大前提とするとよいでしょう。

売手専属であるFAか、両者の間に立つ仲介かの向き不向きを見極め、相見積もりと担当者の経験・実績で比較してください。

着手後は、経営陣とアドバイザーで週次の進捗会議を設け、打診状況や論点メモ、次のアクションを共有します。

「意思決定がぶれない状態」を作ることが成功の近道です。

自社価値の客観的評価と適正価格の設定

評価方法は、インカムアプローチ(収益還元法)・マーケットアプローチ(市場比較法)・コストアプローチ(純資産アプローチ)の三本柱です。

将来計画・KPI・顧客維持率・契約更新条件・キーパーソン体制を見える化し、特定顧客・個人依存・口約束といった割引要因を前もって是正します。

複数候補へ同時打診し、価格だけでなく支払条件(分割・アーンアウト等)も含めて幅を持たせるのがコツです。

第三者の評価意見やセカンドオピニオンも、交渉の説得力を高めます。

従業員への説明と円滑な引き継ぎ

不安を防ぐ鍵は「誰に・いつ・何を」の設計です。

キーパーソンを先行し、そのあとに全体周知するという順で、雇用・処遇・役割・勤務地など「自分ごと」の情報から説明します。

次に、Q&A集と処遇ロードマップを配り、個別具体的な面談でヒアリングをおこなうとよいでしょう。

引き継ぎは100日計画を用意し、人事・IT・会計・業務フローの統合順序を明確化するようにしてください。

社外には、品質・納期・窓口の継続を早期に伝え、離反を防ぎます。

経営者自身の精神的負担を考える

「会社を託す」ことは、数字以上に経営者自身の精神的負担があります。

退任後の関与度を最初に合意し、役割の区切りを明確にしておくとよいでしょう。

家族との合意形成や資産設計も並行し、セカンドライフの計画を具体化すると納得感が増します。

必要ならコーチングや外部カウンセリングも活用し、節目ごとに気持ちの棚卸しをおこなうと、移行が驚くほどスムーズになります。

M&Aによる事業承継で起こりうるトラブルは?

M&Aによる事業承継で起こりうるトラブルの典型には、以下のようなものが挙げられます。

- 交渉段階の情報漏洩や期待値のズレ

- 独占交渉の長期化

- 契約後の簿外債務

- 表明保証違反

- キーパーソン離職

- PMI遅延

これらの多くは、準備と設計で回避が可能です。

交渉段階で起こりうるトラブルと契約後に起こりうるトラブルに分けて、詳しく解説します。

交渉段階で起こりうるトラブル

交渉段階では、匿名打診の内容が過不足だった・NDAが甘く情報が拡散した・LOIが曖昧で解釈がぶれた、買い手の資金調達が遅れたといった事象が起こり得ます。

対策しておくべきは、以下のような内容です。

- 情報の段階開示

- 独占期間の適正設定

- 条件(価格帯・スキーム・雇用配慮等)の文書化

- 買い手の資金計画の事前確認

契約後に起こりうるトラブル

契約の締結後は、簿外債務・在庫評価・取引条件の認識差・競業避止やアーンアウトの運用・IT統合の遅れなどがトラブルの火種になる可能性があります。

トラブルを防ぐためには、表明保証・補償と開示の徹底・移行KPI・責任者・期限の明文化が有効です。

月次レビューでズレを認識したら、早期の段階で是正をおこなうようにしましょう。

キーパーソンには残留インセンティブや役割定義を提示し、顧客離反を防ぐ対策も考えておきましょう。

M&Aによる事業承継を成功させるポイント

M&Aによる事業承継を成功させるには、以下のようなポイントを意識することが大切です。

- 早めに検討し対策を開始する

- 企業価値を向上させる

- 株主の理解を得る

- 公的支援を活用する

準備が早いほど選べる相手や条件も増え、DDやPMIの負担が下がります。

数字(KPI・中期計画)と現場(人・プロセス)の両面で「引き継げる状態」を作り、社内外への説明を先回りして進めます。

ここから詳しく解説するので、ぜひ参考にしてください。

早めに検討し対策を開始する

目安は3年前倒しで、早めに検討し対策を開始するのがおすすめです。

まず現状診断で課題を洗い出し、契約・知財・人事・会計の棚卸しと整備を実施します。

月次KPIと中期計画を用意し、簡易DDで弱点を顕在化していきましょう。

そのうえで、希望条件とNG条件を整理し、候補群を広げる相手探索戦略を検討しましょう。

準備が整っていれば、交渉の主導権と選択肢が増え、売却価格やPMI条件にも好影響が出ます。

企業価値を向上させる

企業価値を向上させることで、M&Aによる事業承継を成功させやすくなります。

価値向上は「収益性・成長性・安定性」の三方向。

粗利改善や在庫回転、価格改定ルールの明確化で足腰を強化してください。

特定顧客や特定人材といった集中リスクを下げ、更新率や解約条項を契約に落とし込みます。

DXや見える化で再現性を高め、標準化しておくとよいでしょう。

強み(技術・ブランド)を資料化し、買い手のシナジーが想像しやすい状態を作ることが、評価の上振れに直結します。

株主の理解を得る

M&Aによる事業承継では、株主の理解を得ることが重要です。

オーナー家や少数株主には、目的・候補選定基準・価格帯・条件・スケジュールを説明資料で共有します。

経営判断のプロセスを議事録に残し、公平性と手続きの適正を担保しましょう。

必要に応じて第三者評価や外部専門家の意見を取り入れ、感情面と数字面の両方で納得を得るようにしましょう。

早い段階で「合意形成のロードマップ」を描くと、交渉の最後で揉めにくくなります。

公的支援を活用する

公的支援の活用も、M&Aによる事業承継成功への近道となります。

まず事業承継・引継ぎ支援センターで初期相談し、進め方や論点整理、適切な専門家の紹介を受けます。

制度に準拠した支援機関の活用で、手数料や説明責任の透明性が高まり、補助金の対象にもなりやすいのがメリットです。

さらに金融機関とも早期に連携し、運転・投資・承継資金の見通しを確保。

最新の公募情報は年度ごとに更新されるため、確認を欠かさないようにしてください。

ここまででM&Aによる事業承継を成功させるポイントをまとめましたが、実際には難しそうと感じるかもしれません。

事業承継やM&Aで活用できる補助金とは

事業承継やM&Aでは、活用できる補助金があり、準備・専門家費用・統合にともなう一部コストを支援してもらえます。

- 事業承継で使える補助金

- M&Aによる事業承継で使える補助金

ここではこの2つの種類について、解説します。

対象・上限・補助率・公募時期は年度で変動します。

承継計画と投資計画を結び付け、早めに必要書類を揃えるのが採択のコツです。

事業承継で使える補助金

事業承継で使える補助金として、親族内・従業員承継でも、設備更新や省力化、IT化などの磨き上げ投資や、承継にともなう組織体制の整備が対象となる制度があります。

例えば、受発注や在庫のデジタル化・品質検査の自動化・教育やマニュアル整備などは、承継後の安定運営に直結するため評価されやすい領域です。

申請時は承継計画との因果関係を明確にし、生産性やリードタイムなどの数値目標で効果を示すようにしてください。

事業承継では、関連して利用できる可能性がある補助金や助成金がいくつもあるため、方向性も含めて専門家に相談するのがおすすめです。

M&Aによる事業承継で使える補助金

M&Aによる事業承継で使える補助金として、事業承継・M&A補助金(旧:事業承継・引継ぎ補助金)が活用できます。

なかでも専門家活用枠では、FAや仲介費用・デューデリジェンス・セカンドオピニオン・表明保証保険料などが対象になり得ます。

要件として、登録制度に準拠した支援機関の関与が求められる場合がある点に注意が必要です。

買い手・売り手で補助率や上限が異なることも多いため、早めに制度概要を確認し、資金計画に織り込むことで、準備からPMIまでの負担を軽減できます。

事業承継やM&Aで活用できる補助金については、以下の記事にも詳しくまとめました。

関連記事:事業承継に使える補助金は?2025年度のスケジュールや申請方法・対象経費なども解説!

どの補助金が使えるのか、申請方法などに不安がある場合には、ぜひ「TORUTE株式会社」にご相談ください。

まとめ

事業承継は、「会社を未来へつなぐ」ための意思決定で、M&Aはその有力な選択肢です。

成功の鍵は、3年先からの逆算で準備を始め、価値の見える化と合意形成を先回りすること。

適切な専門家と公的支援を活用し、数字と現場の両面から「引き継げる状態」を整えれば、価格・条件・スピードで不利になりません。

家族・社員・取引先が安心できる形を、今日から具体化していってください。

まずはお気軽にご連絡ください

受付時間/AM8:30~PM5:30(土日・祝休)

コラム一覧に戻る

コラム一覧に戻る

事務所概要

熊本

熊本市東区桜木3-1-30 ヴィラSAWADA NO.6 102号室

福岡

福岡県福岡市中央区天神2丁目2番12号T&Jビルディング7F

コラム一覧

- 2026年3月11日事業承継のマッチング支援とは?かかる費用や選び方・メリットとデメリットも解説!

- 2026年3月11日事業承継のよくある失敗事例13選!トラブル理由や落とし穴を回避するためのポイントも解説!

- 2026年3月4日事業承継対策の方法は?重要性や優先順位・つまずきやすい3つのポイントも解説!

- 2026年3月4日事業承継での弁護士の役割は?依頼するメリットや費用・他の専門家との違いも解説!

- 2026年2月25日後継者不足の原因や問題点とは?具体例や解決のために整理すべきポイントも解説!

- 2026年2月25日親の会社を継ぐメリット・デメリットは?継ぐタイミングや手続き・迷ったときの判断基準も紹介!

- 2026年2月18日後継者不足の業界15選!今後危ないと言われる業種や職業・解決のポイントも紹介!

- 2026年2月18日後継者不足の解決策・12選を紹介!業種別の問題や成功するためのポイントも解説!

- 2026年2月11日後継者不足の農業家ができる対策は?担い手減少の現状や原因・解決の手順を徹底解説!

- 2026年2月11日事業承継のリスクとは?具体例や放置するデメリット・回避して成功させるポイントも解説!

- 2026年2月4日事業承継の悩み13選!後継者が抱えやすい不安や問題の解決策も徹底解説

- 2026年2月4日事業承継の注意点や起きやすい問題を解説!事前準備や相談すべき相手もご紹介

- 2026年1月28日長崎県での事業承継をお考えの方!支援制度や成功のポイント・M&Aの注意点も解説!

- 2026年1月28日佐賀県での事業承継にお悩みの方!支援メニューや奨励金・相談窓口とその費用も解説!

- 2026年1月21日大分県で事業承継をお考えの中小企業は必見!進め方や支援メニュー・相談先をまとめて紹介!

- 2026年1月21日九州地方で事業承継を成功させるには?7県の特徴や支援制度・広がるM&Aの動きも解説!

- 2026年1月14日熊本で事業承継をお考えの方!支援制度や補助金・相談先と進め方までを専門家がわかりやすく解説!

- 2026年1月14日事業承継特別保証制度とは?メリット・デメリットや要件・申請方法もまとめて紹介!

- 2026年1月7日事業承継で専門家が必要な理由は?選び方やタイミング・補助金は使えるのかも解説!

- 2026年1月7日事業承継の株式譲渡の方法は?メリットや手続き方法・税金の特例制度についても解説!

- 2025年12月31日事業承継の株価対策とは?3つの評価方式や自社株の引き下げ対策をまとめて解説!

- 2025年12月31日承継会社とは?分割会社との違いや手続き方法・メリットとデメリットもわかりやすく解説!

- 2025年12月24日事業承継補助金の対象経費は?枠組みごとのルールや金額・認められない例も紹介!

- 2025年12月24日事業承継税制の延長はいつまで?提出期限のスケジュールや緩和要件についても解説!

- 2025年12月17日事業承継補助金は親子間でも対象?要件や申請方法・利用するときの難易度も解説!

- 2025年12月17日事業承継の手順は?引き継ぐ3つの要素や必要書類・受けられるサポートもまとめて紹介!

- 2025年12月10日事業承継と相続との違いは?税制の対象や手続き方法・起こりやすいリスクも紹介!

- 2025年12月10日事業承継の税制優遇とは?制度の内容や期限・使えないケースについても徹底解説!

- 2025年11月27日事業承継の費用の相場はどれくらい?税金対策や補助金・誰が負担するのかも解説!

- 2025年11月27日事業承継と会社売却の違いは?メリット・デメリットや従業員はどうなるのかも徹底解説!

- 2025年11月27日事業承継後のトラブルで起こりやすい事例は?原因や対応策・成功例までまとめて紹介!

- 2025年11月27日事業承継の相談先10選を紹介!相談費用は無料なのか・選び方のポイントも解説!

- 2025年11月26日事業承継の企業価値とは?算出方法や3つのアプローチ・高値がつくケースも解説!

- 2025年11月26日事業承継の後継者不足の原因は?担い手がいない理由や解決策・成功例まで紹介!

- 2025年11月26日中小企業の事業承継問題とは?課題や問題点・具体例についてもわかりやすく紹介!

- 2025年11月25日事業承継の後継者不在の現状は?年代・業界別の問題や原因・解決策もまとめて解説!

- 2025年11月25日事業承継の補助金や助成金は?2025年度はいくらもらえるのか・対象経費も解説!

- 2025年11月25日事業承継の手続きで法人の場合の流れは?必要書類や税金などの費用・補助金もまとめて解説!

- 2025年11月24日事業承継に使える補助金は?2025年度のスケジュールや申請方法・対象経費なども解説!

- 2025年11月24日事業承継でやるべきことリストを紹介!必要な知識や書類・課題についても解説!

- 2025年11月24日事業承継ファンドとは?活用が有効なケースやメリット・デメリットも紹介!

- 2025年11月23日事業承継税制の要件とは?特例措置と一般措置の違いやメリット・デメリットも解説

- 2025年11月23日事業承継とM&Aの違いは?メリットとデメリットや選び方のポイント・課題も徹底解説!

- 2025年11月23日事業承継とは?基本的な考え方や支援制度・手順までをわかりやすく徹底解説!

- 2025年3月7日企業価値を高める5つの方法|メリットや評価方法なども解説

- 2024年11月1日事業承継と廃業はどちらを選ぶべき?それぞれのメリット・デメリットなど

- 2024年10月25日経営承継円滑化法とは?事業承継で活用できる支援制度をわかりやすく解説

- 2024年6月14日農業を事業承継するには?方法や成功に導くためのポイントを解説

- 2024年5月24日事業承継のための融資「事業承継ローン」の種類や利用の流れについて

- 2024年5月2日相続対策としての事業承継|事業承継税制などの相続税対策も解説

カテゴリー一覧

タグ